Was ist Inflation? Was im ersten Moment nach einer simplen Fragestellung klingt, ist möglicherweise nicht ganz so eindeutig. Wie Ludwig von Mises einst treffsicher bemerkte:

„Inflation, in dem Sinne, in dem der Begriff immer und überall gebraucht wurde, und speziell hierzulande, bedeutet die Menge des Geldes und der Banknoten im Umlauf, sowie die Geldmenge in Sichtkonten, zu erhöhen. Heute jedoch verwenden Leute den Begriff „Inflation“ um das Phänomen zu bezeichnen, das eine unausweichliche Konsequenz der Inflation ist, nämlich die Tendenz aller Preise und Löhne zu steigen. Das Ergebnis dieser beklagenswerten Verwirrung ist, dass es keinen Begriff mehr gibt der die Ursache der steigenden Preise und Löhne bezeichnen kann. Es steht einfach kein Wort mehr zur Verfügung, dass das Phänomen beschreibt das bis vor kurzem Inflation genannt wurde.“

Vom semantischen Gesichtspunkt aus ist es sehr wichtig, zwischen Inflation und steigenden Preisen zu unterscheiden. Inflation beschreibt die Expansion der ungedeckten Geldmenge, während steigende Preise die Steigerung des allgemeinen Preisniveaus bezeichnen. Im allgemeinen Sprachgebrauch wird letzteres auf das Segment der Konsumentenpreise reduziert. Inflation ist die eigentliche Ursache für die Abwertung des Geldes, während Preissteigerungen ein Resultat der Inflation sind.

Unglücklicherweise werden die beiden Begriffe heutzutage austauschbar verwendet. Diese verschwommene Terminologie hat schwerwiegende Folgen. Die sprachliche Desensibilisierung hindert uns daran, die Verkettung von Ursache und Wirkung zu erkennen und erschwert es in der Folge, das ursächliche Problem zu lösen. Stattdessen werden oft unzulängliche Maßnahmen wie Preiskontrollen und Nationalisierungen verlangt, um die Welle an Preissteigerungen zu bekämpfen, während im Hintergrund die Inflation weiter geschürt wird.

Ebenso kann die Inflation, definiert als Preissteigerung, nicht gemessen werden, da ein Warenkorb unmöglich allePreisbewegungen in der Wirtschaft wiedergeben kann. Des Weiteren werden grundverschiedene Güter und Dienstleistungen bei diesem Konzept aggregiert. 1 Haarschnitt, ½ Kinokarte, 1/40,000stel eines Autos, 3 Säcke Kartoffel, und so weiter. Diese Sammlung sehr verschiedener Güter zu addieren und anschließend einen „Durchschnittspreis“ daraus zu errechnen, macht unserer Meinung nach wenig Sinn. Außerdem können Qualitätskriterien nicht berücksichtigt werden (ein Sack Kartoffeln hat nicht einen Einheitspreis, sondern viele verschiedene Preise, abhängig von Herkunft, Art, Qualität, etc.). In der Tat gibt es keinen „Maßstab“, mit dem Preise gemessen werden könnten, da es keine Konstanten in der Wirtschaft gibt. Denn schließlich ist der „Preis“ des Geldes selbst den Kräften von Angebot und Nachfrage unterworfen. Ludwig von Mises sagte deshalb einst, dass jede Hausfrau wesentlich mehr über die Kaufkraft des Geldes wüsste, als offizielle Statistiken uns jemals mitteilen können.

Ebenso kann die Inflation, definiert als Preissteigerung, nicht gemessen werden, da ein Warenkorb unmöglich allePreisbewegungen in der Wirtschaft wiedergeben kann. Des Weiteren werden grundverschiedene Güter und Dienstleistungen bei diesem Konzept aggregiert. 1 Haarschnitt, ½ Kinokarte, 1/40,000stel eines Autos, 3 Säcke Kartoffel, und so weiter. Diese Sammlung sehr verschiedener Güter zu addieren und anschließend einen „Durchschnittspreis“ daraus zu errechnen, macht unserer Meinung nach wenig Sinn. Außerdem können Qualitätskriterien nicht berücksichtigt werden (ein Sack Kartoffeln hat nicht einen Einheitspreis, sondern viele verschiedene Preise, abhängig von Herkunft, Art, Qualität, etc.). In der Tat gibt es keinen „Maßstab“, mit dem Preise gemessen werden könnten, da es keine Konstanten in der Wirtschaft gibt. Denn schließlich ist der „Preis“ des Geldes selbst den Kräften von Angebot und Nachfrage unterworfen. Ludwig von Mises sagte deshalb einst, dass jede Hausfrau wesentlich mehr über die Kaufkraft des Geldes wüsste, als offizielle Statistiken uns jemals mitteilen können.

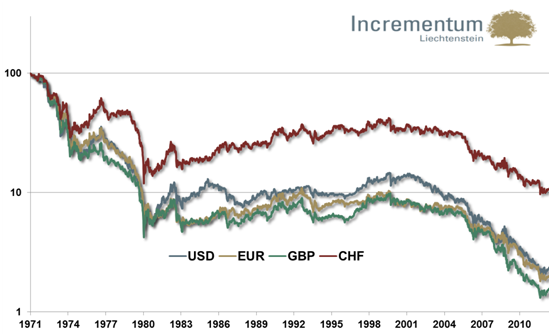

Warum sollte Geld nicht den Gesetzen von Angebot und Nachfrage unterliegen? Ein steigendes Angebot bei gleichzeitig unveränderter oder fallender Nachfrage führt zu einer fallenden Kaufkraft. Eine Sache ist Vertretern der Österreichischen Schule klar: je mehr Geldeinheiten im Umlauf sind, desto niedriger wird ihre Qualität empfunden. Heutzutage werden unsere Fiatwährungen unentwegt verwässert und verlieren laufend an Kaufkraft. Dies führt zu zahlreichen verheerenden Tendenzen. Zur Zeit ist ein „Währungskrieg“ zwischen überschuldeten Nationen im Gange, um ihre Währungen abzuwerten und ihre Schulden „weg zu inflationieren“, was unweigerlich zu einer relativen Aufwertung von Gold führt, wie in der folgenden Abbildung klar gezeigt wird.

Kaufkraft von verschiedenen Währungen – wie viel Gold kann mit einer Einheit der Währung gekauft werden? (logarithmische Skala auf 100 indexiert)

Quelle: Federal Reserve St. Louis, Incrementum AG

Weiterführende Informationen zur Geschichte des Wortes „Inflation“ finden sich auf der Homepage der Fed von Cleveland.

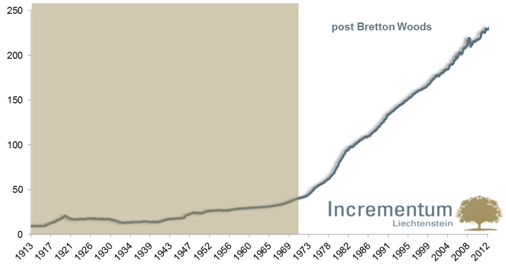

Insbesondere seit dem Ende des Bretton-Woods Abkommens in 1971 waren sowohl monetäre Inflation (d.h., Geldmengenwachstum) als auch Preisinflation (ungefähr wiedergegeben durch Konsumentenpreisindizes) durchgehend im positiven Bereich.

Preisinflation : CPI (alle Konsumgüter) seit 1913

Quelle: Federal Reserve St. Louis, Incrementum AG

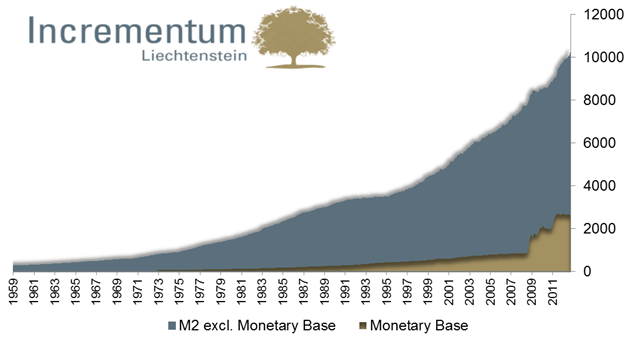

Ökonomen der Österreichischen Schule differenzieren daher klar zwischen monetärer Inflation und Preisinflation. Wie Mises festgestellt hat, existiert ein klarer kausaler Zusammenhang zwischen den beiden: monetäre Inflation verursacht Preisinflation. Deshalb ist es unserer Meinung nach essentiell, die Geldmengenentwicklung aufmerksam zu beobachten. Diese Aufgabe ist allerdings nicht einfach. Aufgrund der Besonderheiten unseres Geldsystems (d.h., des Teilreservesystems) kann man unterschiedliche monetäre Aggregate kalkulieren (Es ist von wesentlicher Bedeutung, dass die gesamte Geldmenge zum Teil aus Basisgeld und zum Teil aus Krediten besteht (ungedeckte Geldsubstitute), welche von Kommerzbanken geschöpft werden (zum Beispiel darstellbar als M2 minus Basisgeld).

Monetäre Inflation: M2 und Geldbasis seit 1959 (USD Mrd.)

Quelle: Federal Reserve St. Louis, Incrementum AG

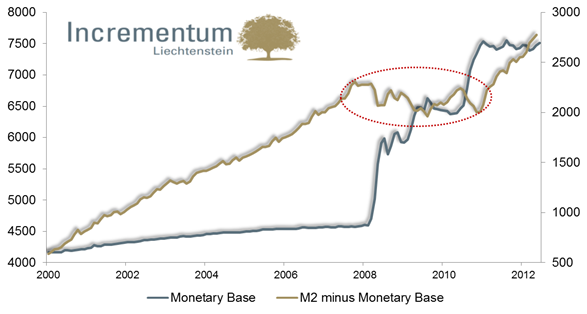

Wie man in der nächsten Abbildung sehen kann, sind die Entwicklungen seit der globalen Finanzkrise 2008 einzigartig. Der Lehman Schock führte zum Einfrieren bzw. zu einer Rückführung der Kreditvergabe im Kommerzbanksektor (d.h., Kreditdeflation). Die Zentralbanken reagierten rasch auf diese Kreditdeflation, indem sie enorme Mengen an Basisgeld schöpften. Diese monetäre Inflation der Geldbasis verursachte – zumindest noch – keine Ausweitung der gesamten Geldmenge, weil die Transmissionskanäle blockiert sind. So blieb auch ein signifikanter Anstieg der Preisinflation vorerst aus. Aus unserer Sicht unterschätzen viele Zentralbanker den psychologischen Druck, dem sie ausgesetzt sein werden, sobald sie die Stimulation beenden, und die Geldmenge reduzieren wollen. Technisch gesehen ist eine Reduktion der Geldmenge kein Problem, aus politischen Gründen erscheint sie jedoch schwer durchsetzbar. Die Rückführung der Geldmenge würde stark steigende Zinsen bewirken, welches einen neuerlichen Kollaps der Banken und Realwirtschaft wahrscheinlich machen würde.

Speziell in Zeiten hoher Verschuldung steigt auch der politische Druck auf die Zentralbanken und könnte sich von daher als unüberwindbar erweisen. Wir glauben daher, dass somit die Saat für eine hohe (Preis-) Inflation gesät wurde. Die Alternative wären Schuldenschnitte und Restrukturierungen. Dies würde zu einer massiven Schrumpfung der Geldmenge führen würde und sich somit stark deflationär auf Preisniveaus auswirken.

„Inflation ist wie Zahnpasta. Ist sie einmal aus der Tube, bekommt man sie nur schwer wieder hinein.“

Dr. Karl Otto Pöhl, ehemaliger Präsident der Deutschen Bundesbank

Monetäre Inflation: Geldbasis und M2 minus Geldbasis seit 2000 (USD Mrd.)

Quelle: Federal Reserve St. Louis, Incrementum AG

Aus heutiger Sicht sind mittelfristig beide Szenarien (Inflation und Deflation) möglich. Die aktuelle Zentralbankpolitik ist ein Balanceakt auf Messers Schneide. Aufgrund der folgenden gravierenden Konsequenzen, ist Deflation für die Politik ein Schreckensszenario, welches es um jeden Preis zu vermeiden gilt:

- Preisdeflation bewirkt eine reale Aufwertung von Schulden und eine nominelle Abwertung der Vermögenswerte

- Schulden könnten nicht bedient werden

- Gläubiger/Sparer würden nominell Geld verlieren

- Massive Steuerausfälle für den Staat aufgrund sinkender Bemessungsgrundlagen

- Deflation würde sich fatal auf große Teile des Bankensystems auswirken

- Zentralbanken haben auch das Mandat, Finanzmarktstabilität zu gewährleisten

Von daher wird es systemisch favorisiert, eine deflationäre Anpassung durch weitere Zentralbankinterventionen zu verhindern. Die Dynamik kann sich jedoch sukzessive wenden und zu einem Vertrauensverlust in die inflationierten Währungen führen. Sobald der Wendepunkt erreicht ist (Umlaufgeschwindigkeit des Geldes nimmt zu), tendiert die Preisinflation dazu sich zu beschleunigen. In dieser Phase beginnt die Währungssubstitution. Leute investieren verstärkt in Sachwerte, wie Immobilienbesitz („Betongold“) oder Gold. Gemäß Peter Bernholz hat jede Hyperinflation unter einem willkürlichen Papiergeldstandard stattgefunden und es gab nur einige wenige Gelegenheiten, in denen eine Expansion der Zentralbankgeldmenge keine Preissteigerung zur Folge hatte. Wie auch Milton Friedman feststellte, ist Inflation immer ein monetäres Phänomen. In der Tat gibt es kein Beispiel in der Geschichte, in dem Hyperinflation nicht durch Geldmengenerweiterung zur Finanzierung exorbitanter Budgetdefizite ausgelöst wurde. Budgetdefizite von 40% der öffentlichen Ausgaben führen historisch gesehen immer zu einer Hyperinflation. In acht der zwölf Fälle, die Peter Bernholz untersucht hat, genügte bereits ein Defizit von 20% der Ausgaben um eine Hyperinflation auszulösen.

„Inflation kann nur prolongiert werden, so lange die Meinung vorherrscht, dass sie in naher Zukunft beendet wird. Wenn sich zu irgendeinem Zeitpunkt die Überzeugung durchsetzt, dass die Inflation nicht mehr abklingen wird, bricht Panik aus.“

Ludwig von Mises

Wir stimmen den Kollegen von QB Asset Management zu, wenn sie folgendes, mögliches künftiges Szenario skizzieren:

„Im Gegensatz zu 1979-1980 werden die Entscheidungsträger nicht in der Lage sein die Kaufkraft ihrer Währungen durch Erhöhung der Zinsen wiederherzustellen (oder diesmal durch die Rücknahme von Basisgeld aus dem System), weil die Bilanzen von Regierungen, Bankensystemen und Haushalten bereits aufs Schwerste verschuldet und beeinträchtigt sind und nicht ohne eine Währungsabwertung nicht nennenswert verbessert werden können. Eine Kreditverknappung im gegenwärtigen Umfeld würde mit großer Sicherheit eine deflationäre Depression hervorrufen.

Nächstes Kapitel: Inflation und der Cantillon Effekt

Footnotes

9 QB Asset Management, “No Pretense”, September 2012